2 ล้านครัวเรือนไทยเปราะบางจากปั

KEY SUMMARY

ภายใต้สถานการณ์ปัจจุบันที่สัดส่วนหนี้ครัวเรือนไทยต่อ GDP ยังสูง ส่งผลทำให้ครัวเรือนไทยจำนวนมากยังคงมีความเปราะบางจากปัญหาหนี้สูง EIC ประเมินความเปราะบางทางการเงิน ของไทยในระดับครัวเรือนด้วย Machine learning

พบว่า “ครัวเรือนเปราะบาง” หรือ ครัวเรือนที่มีปัญหาหนี้สูงเมื่อเทียบกับรายได้และทรัพย์สิน มีจำนวนถึง 2.1 ล้านครัวเรือน เพิ่มขึ้นจาก 1.7 ล้านครัวเรือนในช่วงก่อนวิกฤตโควิดปี 2019 คิดเป็นอัตราการเพิ่มขึ้นถึง 24% ทั้งนี้ส่วนใหญ่ของครัวเรือนเปราะบางเป็นกลุ่มชนชั้นกลาง คือมีรายได้สูงกว่าค่าเฉลี่ย แต่กลับมีความอ่อนแอทางเศรษฐกิจ โดยจากการศึกษาพบว่า การเป็นครัวเรือนเปราะบางทำให้มีโอกาสประสบปัญหารายได้ไม่พอใช้จ่ายเพิ่มขึ้นมากกว่า 30%

จากแนวโน้มรายได้ที่เติบโตช้าและปัญหาหนี้เดิมสูง EIC ประเมินว่า ครัวเรือนอาจต้องใช้เวลาถึง 13 ปีโดยเฉลี่ยในการแก้ไขปัญหาความเปราะบาง โดยพบว่าบางครัวเรือนมีความเสี่ยง ที่จะหลุดพ้นจากปัญหาได้ยากกว่าปกติ จากการเผชิญ 3 ข้อจำกัดสำคัญ ได้แก่

การไม่มีเงินเหลือเก็บ การขอสินเชื่อใหม่ได้ยาก หรือการเป็นครัวเรือนสูงอายุที่อาจมีข้อจำกัดทั้งด้านระยะเวลาและความสามารถในการหารายได้ นอกจากนี้ ปัญหาค่าครองชีพเร่งตัวและแนวโน้มดอกเบี้ยขาขึ้นก็จะเป็นอีกปัจจัยหนึ่งที่ทำให้ความเปราะบางสูงขึ้นจากแนวโน้มการก่อหนี้เพิ่ม ส่งผลทำให้ความเสี่ยงด้านหนี้เสียของผู้บริโภคยังมีความน่ากังวล

การไม่มีเงินเหลือเก็บ การขอสินเชื่อใหม่ได้ยาก หรือการเป็นครัวเรือนสูงอายุที่อาจมีข้อจำกัดทั้งด้านระยะเวลาและความสามารถในการหารายได้ นอกจากนี้ ปัญหาค่าครองชีพเร่งตัวและแนวโน้มดอกเบี้ยขาขึ้นก็จะเป็นอีกปัจจัยหนึ่งที่ทำให้ความเปราะบางสูงขึ้นจากแนวโน้มการก่อหนี้เพิ่ม ส่งผลทำให้ความเสี่ยงด้านหนี้เสียของผู้บริโภคยังมีความน่ากังวล

การแก้ไขปัญหาความเปราะบางทางการเงินเป็นประเด็นระยะยาวที่จำเป็นต้องใช้หลายเครื่องมือประกอบกัน ทั้งการปรับโครงสร้างหนี้ให้เหมาะสมกับความสามารถในการชำระ การลดอุปสรรคต่อการเข้าถึงสินเชื่อในระบบ และการเพิ่มศักยภาพในการหารายได้ อย่างไรก็ดี EIC มองว่า

การป้องกันปัญหาเป็นเรื่องที่สำคัญไม่แพ้กัน ครัวเรือนต้องหลีกเลี่ยงสถานการณ์ที่นำไปสู่

ความเปราะบาง ซึ่งต้องใช้เวลานานในการแก้ไขและยังเสี่ยงนำไปสู่ปัญหาด้านการใช้จ่ายตามมา โดยการป้องกันอาจทำได้หลายวิธี ทั้งการสะสมสภาพคล่อง การทำประกันเพื่อลดความเสี่ยง

จากเหตุการณ์ไม่คาดฝันที่จะสร้างผลกระทบต่อสถานะทางการเงิน ไปจนถึงการวางแผนการ

ก่อหนี้ให้เหมาะสมกับความสามารถในการชำระ

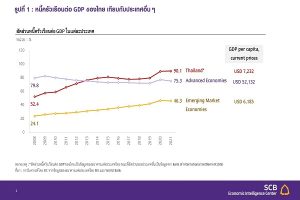

ในช่วงทศวรรษที่ผ่านมา มิติความเปราะบางทางการเงินของภาคครัวเรือนเป็นประเด็นทางเศรษฐกิจของไทยที่มีความสำคัญมากขึ้นเรื่อย ๆ จากการที่ครัวเรือนไทยมีการสะสมหนี้เพิ่มขึ้นอย่างรวดเร็วและต่อเนื่อง ขณะที่รายได้ไม่สามารถเติบโตได้ในอัตราเดียวกัน

ส่งผลให้เกิดการเสียสมดุลทางการเงิน โดยสัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยเพิ่มขึ้นจาก 52.4% ในปี 2008 เป็น 90.1% ณ สิ้นปี 2021 หากเทียบกับสัดส่วนของต่างประเทศจะพบว่า ไทยมีแนวโน้มการเติบโตของหนี้ต่อรายได้ที่รวดเร็ว โดยเฉพาะในช่วงปี 2008-2014 และในช่วงหลังเกิดวิกฤตโควิด

ส่งผลให้เกิดการเสียสมดุลทางการเงิน โดยสัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยเพิ่มขึ้นจาก 52.4% ในปี 2008 เป็น 90.1% ณ สิ้นปี 2021 หากเทียบกับสัดส่วนของต่างประเทศจะพบว่า ไทยมีแนวโน้มการเติบโตของหนี้ต่อรายได้ที่รวดเร็ว โดยเฉพาะในช่วงปี 2008-2014 และในช่วงหลังเกิดวิกฤตโควิด

ส่งผลทำให้ไทยมีสัดส่วนหนี้ต่อ GDP สูงกว่าค่าเฉลี่ยของประเทศพัฒนาแล้วอย่างชัดเจน แม้ว่ารายได้ต่อประชากรของไทยจะต่ำกว่ามากก็ตาม ทั้งนี้ สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยล่าสุดในช่วงครึ่งแรกของปีนี้อยู่ที่ระดับ 88.2% EIC

ประเมินว่าสัดส่วนจะปรับลดลงอย่างช้า ๆ โดยคาดว่าจะอยู่ในช่วง 86-87% ต่อ GDP ณ สิ้นปี 2022 ซึ่งยังถือเป็นระดับที่สูงที่สุดเมื่อเทียบกับกลุ่มประเทศกำลังพัฒนาที่มีรายได้ใกล้เคียงกัน

แม้ในภาพรวมอาจกล่าวได้ว่าไทยเป็นประเทศที่มีปัญหาหนี้ครัวเรือนสูงเมื่อเทียบกับนานาประเทศ แต่ในรายครัวเรือนกลับไม่ได้มีนิยามที่แน่ชัดในการระบุว่าครัวเรือนใด ต้องมีหนี้เท่าไหร่ หรือ รายได้ ณ ระดับไหน จึงจะถูกจัดเป็นครัวเรือนที่มีความเปราะบางทางการเงิน (Financial vulnerability)

ในงานศึกษานี้ EIC ใช้วิธี Machine learning ในการระบุและแบ่งแยก “ครัวเรือนเปราะบาง” ตามวิธีการศึกษาในต่างประเทศ และวิเคราะห์ถึงโอกาสในการเกิดปัญหาด้านการใช้จ่ายของครัวเรือนกลุ่มนี้ รวมถึงทำการประเมินถึงระยะเวลาและอุปสรรคในการฟื้นตัว เพื่อนำไปสู่นัยในการแก้ไขและป้องกันความเปราะบางต่อไป

แบ่งกลุ่มครัวเรือนไทยตามความเปราะบางด้วย Machine learning

ในการแบ่งกลุ่มครัวเรือน (clustering) นั้น EIC อ้างอิงวิธีการจาก Azzopardi, D., et al. (2019) ซึ่งใช้วิธี Machine learning ในการแบ่งกลุ่มครัวเรือนในสหรัฐฯ ตามเงื่อนไขความเปราะบางทางการเงิน นำมาประยุกต์ใช้กับข้อมูลของไทย คือข้อมูลสำรวจภาวะเศรษฐกิจและสังคมของครัวเรือนของสำนักงานสถิติแห่งชาติ โดยใช้ข้อมูลช่วงปี 2013-2021

ในการแบ่งกลุ่มครัวเรือน (clustering) นั้น EIC อ้างอิงวิธีการจาก Azzopardi, D., et al. (2019) ซึ่งใช้วิธี Machine learning ในการแบ่งกลุ่มครัวเรือนในสหรัฐฯ ตามเงื่อนไขความเปราะบางทางการเงิน นำมาประยุกต์ใช้กับข้อมูลของไทย คือข้อมูลสำรวจภาวะเศรษฐกิจและสังคมของครัวเรือนของสำนักงานสถิติแห่งชาติ โดยใช้ข้อมูลช่วงปี 2013-2021

การแบ่งกลุ่มครัวเรือนในที่นี้จะทำด้วย 2 ขั้นตอน คือ ขั้นตอนที่ 1 การหาจำนวนกลุ่มที่เหมาะสมด้วยวิธี Elbow method และ ขั้นตอนที่ 2 การแบ่งกลุ่มตามจำนวนที่หาได้ในขั้นก่อนหน้าด้วยวิธี K-means Clustering โดยใช้ข้อมูลล่าสุดคือปี 2021 เป็นปีฐานในการแบ่งกลุ่ม

เกณฑ์ความเปราะบางที่นำมาใช้ในการแบ่งกลุ่มนั้นจะประกอบไปด้วย 4 เงื่อนไขด้วยกัน ได้แก่ (1) รายได้ (2) อัตราส่วนหนี้ต่อสินทรัพย์ (Leverage ratio) (3) ภาระการชำระหนี้ต่อรายได้ (Debt-Service Ratio : DSR) และ (4) อัตราส่วนหนี้ต่อรายได้ทั้งปี

ทั้งนี้ 3 เงื่อนไขแรกถูกใช้ใน Azzopardi, D., et al. (2019) ขณะที่ในเกณฑ์ที่ 4 ได้ถูกเพิ่มเข้ามาในการพิจารณาในงานศึกษานี้ เพื่อให้สามารถทำการแบ่งกลุ่มครัวเรือนไทยได้ดีขึ้น เนื่องจากข้อมูลสินทรัพย์อาจมีความคลาดเคลื่อนของมูลค่าในบางกรณีเพราะเป็นการประเมินด้วยตนเอง (ข้อมูลมาจากแบบสอบถาม)

อีกเหตุผลหนึ่งที่สำคัญคือ ในช่วงปี 2020-21 สถาบันการเงินต่าง ๆ มีการพักชำระหนี้เพื่อช่วยเหลือลูกหนี้บางส่วนในช่วงวิกฤตโควิดที่อาจทำให้ DSR ต่ำลงเป็นการชั่วคราว ซึ่งอาจไม่ได้สะท้อนปัญหาหนี้ที่แท้จริงได้ดีเท่าที่ควร

ในการพิจารณาเกณฑ์ดังกล่าว ได้มีการกำหนดค่าสูงสุดของอัตราส่วนหนี้ต่อสินทรัพย์ และ DSR ให้ไม่เกิน 200% และกำหนดอัตราส่วนหนี้ต่อรายได้ให้ไม่เกิน 5 เท่าของรายได้ทั้งปี เพื่อขจัดข้อมูลแปลกแยก (Outliers) ที่จะทำให้การแบ่งกลุ่มข้อมูลด้วย K-means มีความคลาดเคลื่อนได้

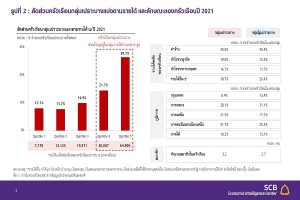

ผลการแบ่งกลุ่มจากวิธีและเงื่อนไขข้างต้น สามารถแบ่งกลุ่มครัวเรือนไทยในปี 2021 ออกมาได้ทั้งหมด 6 กลุ่ม[4] ซึ่งมีค่าสถิติเบื้องต้นของครัวเรือนตัวอย่างเป็นไปตามตารางที่ 1

ลักษณะทางเศรษฐกิจของครัวเรือนแต่ละกลุ่มมีดังต่อไปนี้

กลุ่มที่ 1 กลุ่มครัวเรือนรายได้ปานกลาง (ค่ากลางรายได้ที่ 2.0 หมื่นบาทต่อเดือน) มีหนี้น้อยหรือไม่มีหนี้ ครัวเรือนกลุ่มนี้คิดเป็น 36.6% ของจำนวนครัวเรือนทั้งหมด

กลุ่มที่ 2 กลุ่มครัวเรือนรายได้ปานกลาง (ค่ากลางรายได้ที่ 1.9 หมื่นบาทต่อเดือน) ที่มีระดับหนี้สูงมากทั้งเมื่อเทียบกับรายได้และสินทรัพย์ ครัวเรือนกลุ่มนี้คิดเป็น 3.0% ของจำนวนครัวเรือนทั้งหมด

กลุ่มที่ 3 ครัวเรือนกลุ่มนี้คล้ายกับกลุ่มที่ 2 คือมีหนี้อยู่ในระดับที่สูงเมื่อเทียบกับทั้งรายได้และสินทรัพย์ แต่รายได้ของครัวเรือนกลุ่มนี้สูงกว่าค่าเฉลี่ย (ค่ากลางรายได้ที่ 3.4 หมื่นบาทต่อเดือนโดยเฉลี่ย) ครัวเรือนกลุ่มนี้คิดเป็น 6.4% ของจำนวนครัวเรือนทั้งหมด

กลุ่มที่ 4 กลุ่มครัวเรือนรายได้สูง (ค่ากลางรายได้ที่ 5.1 หมื่นบาทต่อเดือน) ที่มีหนี้อยู่ในระดับต่ำ ครัวเรือนกลุ่มนี้คิดเป็น 17.8% ของจำนวนครัวเรือนทั้งหมด

กลุ่มที่ 5 กลุ่มครัวเรือนรายได้น้อย (ค่ากลางรายได้ที่ 8.9 พันบาทต่อเดือน) คิดเป็น 25.5% ของจำนวนครัวเรือนทั้งหมด มีหนี้น้อยหรือไม่มีหนี้ซึ่งอาจสะท้อนการมีข้อจำกัดในการเข้าถึงแหล่งสินเชื่อของครัวเรือนบางส่วน

กลุ่มที่ 6 กลุ่มครัวเรือนรายได้ปานกลาง (ค่ากลางรายได้ที่ 2.0 หมื่นบาทต่อเดือน) ที่มีหนี้อยู่ในระดับค่าเฉลี่ยของครัวเรือนที่มีหนี้ทั้งหมด ครัวเรือนกลุ่มนี้คิดเป็น 10.7% ของจำนวนครัวเรือนทั้งหมด

จากลักษณะของครัวเรือนทั้ง 6 กลุ่มที่ Machine learning ได้แบ่งมานั้น EIC วิเคราะห์ว่า ครัวเรือนกลุ่มที่ 2 และ 3 ถือเป็นครัวเรือนกลุ่มเปราะบาง เนื่องด้วยแม้จะมีรายได้เกินค่าเฉลี่ย แต่ทั้ง 2 กลุ่มมีปัญหาหนี้ที่รุนแรงกว่ากลุ่มอื่นอย่างเห็นได้ชัด

ค่ากลาง (Median) ของรายได้ของกลุ่มครัวเรือนเปราะบางนั้นอยู่ที่ 3.0 หมื่นบาทต่อเดือนต่อครัวเรือน สูงกว่าค่ากลางของรายได้ครัวเรือนไทยปี 2021 ที่ 1.9 หมื่นบาทอยู่ถึง 58.3% อย่างไรก็ตาม ครัวเรือนกลุ่มนี้มีความเปราะบางจากการเป็นหนี้ในระดับสูงมากเมื่อเทียบกับรายได้และทรัพย์สิน

โดยเมื่อดูจากค่ากลางของแต่ละกลุ่มในส่วนของหนี้ต่อรายได้กลุ่ม 2 และ 3 จะมีค่าอยู่สูงถึง 4.7 และ 2.2 เท่าต่อรายได้ทั้งปีตามลำดับ สูงกว่าของกลุ่มอื่น ๆอยู่มากกว่าเท่าตัว (ค่าเฉลี่ยสัดส่วนหนี้ต่อรายได้ของครัวรือนไทยที่มีหนี้ ณ ปี 2021 อยู่ที่ 1.1 เท่า)เช่นเดียวกันกับสัดส่วนหนี้ต่อสินทรัพย์ที่สูงกว่ากลุ่มอื่นเป็นหลายเท่าตัวเช่นกัน

นอกจากนี้ ในส่วนของภาระการชำระหนี้ (Debt service ratio หรือ DSR) ก็มีค่าที่สูงกว่ากลุ่มอื่นเช่นกัน ทั้งนี้ แม้ค่ากลาง DSR ของกลุ่ม 6 ที่ 21.6% จะใกล้เคียงกันกับของกลุ่ม 3 แต่ยังถือเป็นระดับที่บริหารจัดการได้

นอกจากนี้ สัดส่วนหนี้ต่อรายได้และสินทรัพย์ของกลุ่ม 6 กลับมีค่าต่ำกว่ากลุ่ม 2 และ 3 อยู่เป็นเท่าตัวจึงถือว่ากลุ่ม 6 ไม่ได้มีความเปราะบางสูงเทียบเท่า

สำหรับครัวเรือนกลุ่มที่ 5 ซึ่งมีสัดส่วนราว 1 ใน 4 แม้จะไม่เข้าข่ายกลุ่มเปราะบางเนื่องจากไม่มีความเสี่ยงด้านภาระหนี้ แต่ถือได้ว่าเป็นกลุ่มที่มีความอ่อนแอทางเศรษฐกิจ เพราะนอกจากจะมีรายได้น้อยแล้ว ยังมีสัดส่วนการพึ่งพารายได้จากผู้อื่นที่ค่อนข้างสูง และยังมีแนวโน้มเผชิญข้อจำกัดในการเข้าถึงแหล่งเงินกู้

โดยกว่าครึ่งหนึ่งของครัวเรือนกลุ่มนี้ มีรายได้หลักที่ไม่ได้มาจากการทำงาน โดยจะพึ่งพารายได้จากเงินชดเชยการออกจากงาน เงินช่วยเหลือจากภาครัฐ หรือเงินที่ได้รับจากบุคคลอื่นเป็นหลัก ส่วนหนึ่งมาจากการที่ 24.6% ของครัวเรือนกลุ่มนี้เป็นครัวเรือนผู้สูงอายุ ที่อาจจะมีความสามารถจำกัดในการหารายได้ด้วยตนเอง

นอกจากนี้ ครัวเรือนกลุ่มนี้ยังมีแนวโน้มที่จะมีขัอจำกัดในการเข้าถึงแหล่งเงินทุน โดย 28.1% ของครัวเรือนที่ประสงค์จะกู้ยืมฉุกเฉินแต่กู้ไม่ได้หรือได้ไม่เต็มจำนวนที่ต้องการ ส่งผลให้การแก้ปัญหาสภาพคล่องในวิกฤตเศรษฐกิจมีแนวโน้มทำได้ยาก

สำหรับครัวเรือนกลุ่มอื่น ๆ (1, 4 และ 6) จัดได้ว่าเป็นครัวเรือนที่มีสถานะทางการเงินปกติ จากการที่มีรายได้ปานกลาง-สูง และระดับหนี้อยู่ในระดับที่สามารถบริหารจัดการได้

ลักษณะของครัวเรือนเปราะบางไทย

ครัวเรือนกลุ่มเปราะบางของไทยมีลักษณะทางเศรษฐกิจและสังคมที่แตกต่างจากครัวเรือนกลุ่มอื่น ๆ ในด้านรายได้ กลุ่มครัวเรือนเปราะบางมีรายได้สูงกว่าค่าเฉลี่ยครัวเรือนไทย โดยเมื่อแบ่งตามรายได้ 5 ระดับ (Quintile) อิงจากรายได้ของครัวเรือนไทยทั้งหมด พบว่า

ครัวเรือนเปราะบางส่วนใหญ่ถึง 61.4% อยู่ในกลุ่มรายได้ปานกลางถึงสูงที่มีรายได้ครัวเรือนเฉลี่ยที่ราว 3-6 หมื่นบาทต่อเดือน สำหรับที่มาของรายได้ ครัวเรือนกลุ่มเปราะบางจะมีสัดส่วนครัวเรือนที่มีรายได้หลักมาจากการทำธุรกิจและการทำการเกษตรสูงกว่ากลุ่มครัวเรือนอื่น ๆ

ซึ่งมักมีความไม่แน่นอนของรายได้สูงกว่าเมื่อเทียบกับครัวเรือนที่มีรายได้หลักจากการเป็นมนุษย์เงินเดือนหรือข้าราชการ ถือเป็นความท้าทายเพิ่มเติมในการบริหารจัดการหนี้ ในเชิงแหล่งที่อยู่ ครัวเรือนเปราะบางมีสัดส่วนอยู่ในภาคเหนือและภาคตะวันออกเฉียงเหนือสูงกว่า สำหรับลักษณะโครงสร้างครัวเรือน ครัวเรือนเปราะบางจะมีจำนวนสมาชิกเฉลี่ยที่ 3.2 คนมากกว่ากลุ่มไม่เปราะบางที่ค่าเฉลี่ยจะอยู่ที่รประมาณ 2.7 คนต่อครัวเรือน

การเป็นกลุ่มเปราะบางมีโอกาสอย่างน้อย 30% ที่จะมีปัญหารายได้ไม่พอรายจ่ายมากกว่ากลุ่มอื่น EIC ทำการวิเคราะห์แนวโน้มปัญหารายได้ไม่พอรายจ่ายซึ่งเป็นปัญหาสำคัญในการชี้วัดคุณภาพชีวิตครัวเรือน ด้วยสมการ Regression

จากข้อมูลครัวเรือนปี 2013-21

พบว่า การเป็นกลุ่มเปราะบางมีผลทำให้มีโอกาสที่จะมีปัญหารายได้ไม่พอรายจ่ายเพิ่มขึ้นอย่างมีนัยสำคัญไม่ต่ำกว่า 30% ในทุกแบบจำลอง ถือเป็นตัวแปรที่มีผลกระทบสูงเมื่อเทียบกับตัวแปรทางเศรษฐกิจและลักษณะครัวเรือนที่สำคัญอื่น ๆ

คาดว่าสาเหตุหลักมาจากการที่กลุ่มเปราะบางมีหนี้สูงเมื่อเทียบกับรายได้ รายจ่ายเพื่อการชำระหนี้จึงสูงตามไปด้วย และตัวแปรดังกล่าวยังอาจสะท้อนได้ถึงการขาดวินัยทางการเงินที่ส่งผลให้เกิดทั้งความเปราะบางและปัญหาเงินไม่พอใช้ได้อีกด้วย

สำหรับตัวแปรทางเศรษฐกิจที่สำคัญอย่าง รายได้ นั้นให้ผลอย่างมีนัยสำคัญเช่นกัน โดยการเพิ่มขึ้นของรายได้ 1% ส่งผลทำให้โอกาสในการเกิดปัญหาเงินไม่พอใช้ลดลง 0.16-0.18% โดยประมาณ

ทั้งนี้ หากพิจารณาปัจจัยด้านสภาพคล่องร่วมด้วยในแบบจำลองที่ 2 โดยการใส่ตัวแปร “กันชนทางการเงิน” (คำนวณจากสัดส่วนสินทรัพย์ทางการเงินต่อรายจ่ายครัวเรือน) จะพบว่า ตัวแปรนี้มีนัยสำคัญในการอธิบายแนวโน้มการเกิดปัญหาการใช้จ่ายเช่นกัน

โดยการเพิ่มขึ้น 1% ของสัดส่วนดังกล่าวจะส่งผลให้ โอกาสเกิดปัญหาลดลง 0.025-0.026% กล่าวคือ สภาพคล่องทางการเงินที่มากขึ้นเมื่อเทียบกับระดับรายจ่าย ส่งผลให้โอกาสการเกิดปัญหาเงินไม่พอใช้ลดลง

สำหรับในแบบจำลองที่ 3 จะมีการพิจารณาตัวแปรเพิ่มเติมเพื่อประเมินปัจจัยที่เกี่ยวข้องกับการใช้จ่ายและค่าครองชีพ ได้แก่ สัดส่วนรายจ่ายไม่จำเป็น (Discretionary)และการอาศัยอยู่ในเมืองและเขตกรุงเทพมหานคร

โดยมีสมมติฐานว่า รายจ่ายไม่จำเป็นอาจมีผลทำให้เกิดปัญหาการใช้จ่าย รวมถึงการอาศัยอยู่ในเมืองหรือกรุงเทพฯ ที่ค่าครองชีพสูง ก็อาจมีผล

บ้างเช่นกัน ซึ่งผลจาก Regression ในแบบจำลองที่ 3 ก็สอดคล้องตามสมมติฐานอย่างมีนัยสำคัญ

โดยการเพิ่มขึ้น 1% ของสัดส่วนรายจ่ายที่ไม่จำเป็นต่อรายจ่ายรวม ส่งผลให้โอกาสการเกิดปัญหาการใช้จ่ายเพิ่มขึ้น 0.15% ส่วนแหล่งที่อยู่มีผลอย่างมีนัยสำคัญเช่นกัน โดยการอาศัยอยู่ในเขตเมืองและกรุงเทพฯ จะมีผลต่อการเกิดปัญหาเพิ่มขึ้นที่ 1.15% และ 4.43% ตามลำดับ

สำหรับปัจจัยทางลักษณะครัวเรือนนั้น ส่งผลต่อการมีปัญหาการใช้จ่ายในระดับที่แตกต่างกันออกไป โดยกลุ่มที่ส่งผลให้แนวโน้มการมีปัญหาสูงขึ้น ได้แก่ การมีแหล่งรายได้ของครัวเรือนที่ผันผวนจากการที่ไม่ได้มีคนทำงานเป็นมนุษย์เงินเดือนในครัวเรือนหรือมีคนทำงานในภาคเกษตร และการที่มีสัดส่วนการพึ่งพาในครัวเรือน (Dependency ratio) ที่สูงคือ

มีจำนวนคนที่ไม่ได้ทำงาน (เช่น เด็ก คนชรา) สูงเมื่อเทียบกับจำนวนคนทำงานในครัวเรือนเดียวกัน โดยทั้ง 3 ปัจจัยล้วนแล้วแต่มีนัยสำคัญในการอธิบายโอกาสการเกิดปัญหาด้านการใช้จ่ายทั้งสิ้น

ความเปราะบางภาคครัวเรือนไทยในช่วง 8 ปีที่ผ่านมา

“ครัวเรือนเปราะบาง” ของไทยมีจำนวนและสัดส่วนเพิ่มสูงขึ้นอย่างเห็นได้ชัดหลังวิกฤต COVID-19 ครัวเรือนเปราะบางจากการแบ่งแยกด้วย Machine learning มีแนวโน้มทรงตัวทั้งในแง่ของจำนวนและสัดส่วนต่อจำนวนรวมในช่วงปี 2013-19

อย่างไรก็ดี ในปี 2021 หลังจากเกิดวิกฤตโควิด จำนวนครัวเรือนเปราะบางเพิ่มจำนวนขึ้นเป็น 2.1 ล้านครัวเรือน จาก 1.7 ล้านครัวเรือน หรือคิดเป็นอัตราการเพิ่มขึ้นสูงถึง 24.2% จากปี 2019 ทำให้สัดส่วนเพิ่มขึ้นเป็น 9.4% จาก 7.8% ของจำนวนครัวเรือนทั้งหมดในปี 2019

นอกจากจำนวนที่เพิ่มขึ้นแล้ว กลุ่มเปราะบางยังมีแนวโน้มรายได้ที่ลดลง สวนทางกับรายได้ของกลุ่มไม่เปราะบางที่มีแนวโน้มเพิ่มขึ้น โดยรายได้ในปี 2021 ลดลงที่ -7.9% เมื่อเทียบกับระดับรายได้ ณ ปี 2013 ขณะที่รายได้ของกลุ่มไม่เปราะบางเพิ่มขึ้น 9.5% ในช่วงเดียวกันนั่นส่งผลทำให้สัดส่วนหนี้ต่อรายได้ของกลุ่มเปราะบางเพิ่มสูงขึ้นในอัตราที่มากกว่าสัดส่วนของกลุ่มไม่เปราะบางในช่วงเวลาดังกล่าว

จากเดิมที่อยู่ในระดับที่สูงมากอยู่แล้ว แม้ว่ามูลค่าหนี้ของกลุ่มเปราะบางจะเพิ่มขึ้นไม่มากเท่าก็ตาม ทั้งนี้ การที่หนี้ของกลุ่มเปราะบางเพิ่มขึ้นในอัตราที่น้อยกว่าคาดว่ามีสาเหตุมาจากหนี้เดิมที่สูงมากของกลุ่มเปราะบางส่งผลทำให้การขอสินเชื่อใหม่ทำได้ยากขึ้น โดยเฉพาะสินเชื่อในระบบ ต่างจากกลุ่มไม่เปราะบางที่ยังมีหนี้ไม่มาก สามารถกู้ยืมเพิ่มเติมได้ง่ายกว่าและมากกว่า

นอกจากนี้ รายได้ที่ลดลงยังส่งผลทำให้ภาระการชำระหนี้ต่อเดือนของกลุ่มเปราะบางเพิ่มสูงขึ้นในช่วง 8 ปีที่ผ่านมา ขณะที่ของกลุ่มไม่เปราะบางกลับลดลงเล็กน้อย

แนวโน้มในระยะข้างหน้า

ปัญหาความเปราะบางใช้เวลานานในการแก้ไข ครัวเรือนเปราะบางมีปัญหาจากการมีหนี้สูงเมื่อเทียบกับรายได้หรือสินทรัพย์ ทำให้การปลดหนี้เพื่อหลุดพ้นจากความเปราะบางทำได้ยากในเวลาอันสั้น ต้องอาศัยการมีรายได้ที่ต่อเนื่องควบคู่ไปกับความมีวินัยในการชำระหนี้อย่างสม่ำเสมอ

ซึ่งมีแนวโน้มจะใช้เวลานาน EIC ประเมินว่าการหลุดพ้นความเปราะบางครัวเรือนอาจต้องใช้เวลาโดยเฉลี่ยถึงราว 13 ปี ภายใต้สมมติฐานว่าครัวเรือนจะคงความสามารถในการชำระหนี้เท่าเดิมกับในปัจจุบันและต่อเนื่องไปในระยะข้างหน้า เพื่อที่จะลดหนี้ลงมาในจุดที่บริหารจัดการได้[7]

อย่างไรก็ตาม สิ่งที่น่ากังวลสำหรับสถานการณ์ความเปราะบางทางการเงินของครัวเรือนไทยในภาพรวม คือ ไม่ใช่ทุกครัวเรือนเปราะบางจะสามารถแก้ไขปัญหาได้โดยง่าย เพราะยังมีหลายข้อจำกัดที่สำคัญ ได้แก่

(1) การไม่มีเงินเหลือเก็บ ซึ่งเป็นปัญหาของครัวเรือนสัดส่วนถึงประมาณ 61.2% ของกลุ่มเปราะบาง คนกลุ่มนี้จะไม่มีเงินเหลือไปใช้หนี้เดิม หรืออาจต้องก่อหนี้ก้อนใหม่มาเพื่อใช้หนี้เก่า เสี่ยงก่อให้เกิดปัญหาเพิ่มเติม ซึ่งสุดท้ายอาจนำไปสู่ปัญหาหนี้เสีย

(2) การเป็นครัวเรือนสูงอายุ ครัวเรือนเปราะบางประมาณ 15.1% มีคนทำงานในครัวเรือนใกล้วัยเกษียณ ทำให้ระยะเวลาในการหารายได้มาเพื่อลดความเปราะบางมีจำกัด อาจต้องทำงานจนเลยวัยเกษียณ เพื่อให้สถานะทางการเงินกลับสู่ภาวะปกติ และ

(3) การมีข้อจำกัดในการเข้าถึงแหล่งเงินทุนในระบบ ถือเป็นอีกความท้าทายสำหรับหลายครัวเรือน ซึ่งทำให้บางส่วนอาจต้องหันไปพึ่งพาหนี้นอกระบบซึ่งมักมีดอกเบี้ยสูงที่ทำให้ภาระการชำระหนี้สูงตามไปด้วย เป็นสาเหตุสำคัญหนึ่งของความเปราะบางในหลายครัวเรือน

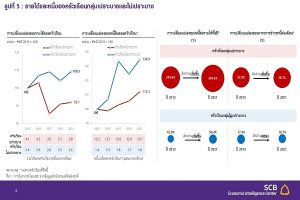

ปัญหาค่าครองชีพและดอกเบี้ยขาขึ้นในปัจจุบันมีแนวโน้มทำให้การแก้ไขปัญหาความเปราะบางยากขึ้นและกินเวลานานขึ้น การเร่งตัวของค่าครองชีพจากปัญหาเงินเฟ้อทั่วโลก และแนวโน้มอัตราดอกเบี้ยขาขึ้นเพื่อสกัดเงินเฟ้อ ล้วนแล้วแต่ส่งผลโดยตรงต่อปัญหาความเปราะบางทางการเงินของภาคครัวเรือน โดยจะส่งมีกลไกการส่งผลใน 3 ด้านประกอบด้วย

(1) รายจ่ายที่เพิ่มขึ้นทำให้เงินเหลือไปใช้หนี้ลดลง EIC ทำการวิเคราะห์ด้วยสมมติฐานประมาณการเศรษฐกิจล่าสุดพบว่า สถานการณ์ค่าครองชีพในปัจจุบันส่งผลทำให้อัตราการออมของครัวเรือนไทยลดลงจาก 15.6% เป็น 10.0% โดยครัวเรือนที่รายได้ไม่พอรายจ่ายมีจำนวนเพิ่มขึ้นจาก 7.1 เป็น 8.4 ล้านครัวเรือน ส่งผลทำให้ในภาพรวมเงินส่วนเหลือไปใช้หนี้จะลดน้อยลง

(2) รายจ่ายที่เพิ่มขึ้นอาจทำให้บางครัวเรือนต้องกู้ยืมมามากขึ้น ครัวเรือนที่รายได้ไม่พอรายจ่ายมีแนวโน้มจะทำการกู้ยืมมาเพื่อชดเชยส่วนที่ขาด ผลสำรวจผู้บริโภคของ EIC ในช่วง8 – 22 กรกฎาคม 2022 พบว่า 23.7% ของผู้ตอบแบบสอบถาม เลือกที่จะรับมือกับสถานการณ์ค่าครองชีพที่สูงขึ้นโดยการกู้ยืมเพื่อนำมาใช้จ่าย โดยรวม EIC ประเมินว่าหนี้ครัวเรือนในปี 2022 จะเพิ่มขึ้นประมาณ 3-4% จากปี 2021 โดยหนี้เพื่อนำมาใช้เป็นสภาพคล่องจะเป็นประเภทหนี้ที่เติบโตได้ดีกว่าค่าเฉลี่ย

ทั้งนี้ จากการศึกษายังพบด้วยว่าในสถานการณ์เงินเฟ้อเร่งตัวนี้ครัวเรือนที่มีสถานะปกติราว 1.6 แสนครัวเรือน จะมีหนี้สูงขึ้นมากจนกลายเป็นครัวเรือนเปราะบาง โดยครัวเรือนกลุ่มนี้มักเป็นครัวเรือนที่มีอัตราการออมต่ำและมีสภาพคล่องสำรองไม่มาก ประกอบกับ

มีสัดส่วนการบริโภคด้านพลังงานและอาหารเมื่อเทียบกับรายได้ สูงกว่าค่าเฉลี่ย

(3) ดอกเบี้ยที่สูงขึ้นทำให้ภาระการชำระหนี้สูงขึ้น หรือการลดยอดหนี้ที่จะช้าลงจากการที่ต้องจ่ายส่วนของดอกเบี้ยสูงขึ้น ทำให้มีส่วนที่ไปลดต้นน้อยลง ภายใต้มูลค่าการผ่อนชำระเท่าเดิม โดย EIC คาดว่าอัตราดอกเบี้ยนโยบายของไทยจะทยอยปรับเพิ่มขึ้นอีกจากปัจจุบัน

ที่ 1.0% ไปเป็น 2.0% ในช่วงปี 2023

ข้อสรุปและนัย

การศึกษานี้พบว่าครัวเรือนไทยที่เปราะบางจากปัญหาหนี้ปัจจุบันมีสัดส่วนอยู่ที่ 9.4% จากจำนวนครัวเรือนทั้งหมด แม้อาจเป็นตัวเลขที่ไม่สูงมากนัก แต่หากนับเฉพาะครัวเรือนไทยที่มีหนี้ (51.5% ของครัวเรือนทั้งหมด) จะได้ว่า เกือบราว 1 ใน 5 ของครัวเรือนที่มีหนี้นั้นเป็นครัวเรือนเปราะบางจากปัญหาหนี้หนัก และสัดส่วนดังกล่าวได้มีการเพิ่มขึ้นสูงจากช่วงก่อนหน้า

อีกทั้งยังอาจลดลงไม่ได้ง่ายในเวลาอันสั้น มิหนำซ้ำปัญหาค่าครองชีพและอัตราดอกเบี้ยขาขึ้นก็มีแนวโน้มซ้ำเติมความเปราะบางอีกเพิ่มเติม ข้อค้นพบดังกล่าวบ่งชี้ 4 นัยต่อเศรษฐกิจที่สำคัญดังต่อไปนี้

(1) ความเสี่ยงต่อปัญหาหนี้เสียจากสินเชื่อผู้บริโภคยังมีความน่ากังวล แม้ในปัจจุบันสัดส่วนหนี้เสีย (NPL) สำหรับหนี้เพื่อการบริโภคในระบบธนาคารพาณิชย์ยังไม่สูงมากนักส่วนหนึ่งจากการมีมาตรการช่วยเหลือจากสถาบันการเงิน แต่ลูกหนี้ถึง 1 ใน 5 ยังมีความเปราะบาง การลดระดับความช่วยเหลือและการปรับขึ้นอัตราดอกเบี้ยในระยะข้างหน้ามีโอกาสส่งผลกระทบต่อคนกลุ่มนี้ จึงควรทำอย่างค่อยเป็นค่อยไป เหมาะสมสอดคล้องกับความพร้อมของลูกหนี้ที่ยังค่อนข้างเปราะบางและต้องการเวลาในการปรับตัว

(2) ความท้าทายในการแก้ไขปัญหานี้คือข้อจำกัดของครัวเรือน ได้แก่ การขาดสภาพคล่อง ความเปราะบางในครัวเรือนสูงอายุ และการเข้าไม่ถึงแหล่งเงินกู้ในระบบ ต้องการความช่วยเหลือพิเศษหลายด้าน

ไม่ว่าจะเป็นมาตรการส่งเสริมสภาพคล่องดอกเบี้ยต่ำระยะยาว การปรับโครงสร้างหนี้ให้เหมาะสมกับความสามารถในการชำระ การส่งเสริมการมีงานทำและสวัสดิการสำหรับกลุ่มผู้สูงอายุที่ยังต้องการรายได้ นอกจากนี้ การใช้ข้อมูลทางเลือก (alternative data) เช่น ธุรกรรมการโอน การใช้โทรศัพท์ การชำระค่าสาธารณูปโภค ฯลฯ

ควบคู่ไปกับเทคโนโลยีในการประเมินอนุมัติสินเชื่อ แทนข้อมูลทางการเงินแบบดั้งเดิมอย่างสลิปเงินเดือน Statement บัญชีธนาคาร ก็จะมีส่วนช่วยให้กลุ่มเปราะบางที่จำนวนไม่น้อยไม่ได้มีรายได้ประจำสามารถเข้าถึงการกู้ยืมในระบบได้มากขึ้น ลดปัญหาการขาดแหล่งเงินทุนในยามฉุกเฉิน และปัญหาหนี้นอกระบบที่ดอกเบี้ยสูงได้

(3) การป้องกันไม่ให้ตกไปเป็นครัวเรือนเปราะบางถือเป็นเรื่องสำคัญอย่างยิ่ง เพราะเมื่อกลายเป็นครัวเรือนเปราะบางจะใช้เวลานานมากในการแก้ไข และยังเสี่ยงที่จะเจอปัญหาอื่นเพิ่มเติม

ดังนั้น สำหรับปัญหานี้การป้องกันมีต้นทุนต่ำกว่าการแก้ไข โดยสามารถทำได้หลายวิธี ไม่ว่าจะเป็นการสะสมเงินทุนสำรองเป็นสภาพคล่องยามฉุกเฉินเพื่อป้องกันกรณีการขาดหายของรายได้หรือการเพิ่มขึ้นของรายจ่ายอย่างฉับพลัน โดยอาจทำควบคู่ไปกับการทำประกันชีวิต สุขภาพ หรือประกันภัย เพื่อป้องกันความเสียหายจากกรณีไม่คาดฝันที่อาจเกิดกับชีวิต สุขภาพ หรือทรัพย์สินที่จะสร้างรายจ่ายก้อนใหญ่ได้ในเวลาอันสั้น

นอกจากนี้ อีกสิ่งสำคัญ คือ การมีวินัยทางการเงินโดยเฉพาะในด้านการก่อหนี้ที่ต้องทำอย่างเหมาะสมกับความสามารถในการชำระของตนเอง หลีกเลี่ยงการก่อหนี้เกินตัว โดยเฉพาะหนี้เพื่อการบริโภค หรือควรเจรจาปรับโครงสร้างหนี้ที่มีอยู่ให้อยู่ในระดับที่บริหารจัดการได้ โดยหากยึดตามเกณฑ์ทางสถิติ ภาระหนี้ที่ต้องชำระในแต่ละเดือนนั้นไม่ควรเกิน 30% ของรายได้โดยเฉลี่ย

(4) นอกจากปัญหาความเปราะบางจากหนี้สูงแล้ว ครัวเรือนไทยอีก 1 ใน 4 ยังประสบปัญหารายได้ต่ำที่แม้จะไม่ได้ถูกจัดเป็นกลุ่มเปราะบางจากการมีปัญหาหนี้ แต่ก็ถือว่าอ่อนไหวต่อปัจจัยกระทบทางเศรษฐกิจ โดยเฉพาะปัญหาค่าครองชีพ และเสี่ยงที่จะตกชั้นกลายเป็นกลุ่มเปราะบาง จึงเป็นกลุ่มที่ต้องการความช่วยเหลือและการเพิ่มศักยภาพทางการเงินทั้งด้านการหารายได้และวินัยทางการเงินเช่นกัน